投資の手法として「カップウィズハンドル」という考え方がありますね。

この手法は何度勉強しても理解して実践につなげようとすると、迷うポイントがたくさんみつかるのではないでしょうか。

ポイント

「カップウィズハンドルって、そもそも何?」

「どんな状況のことをカップウィズハンドルというの?」

「カップウィズハンドルの細かい条件を忘れてしまった。。。」

「カップウィズハンドルだと思って買ったらだまされた。。。」

オニールの本を読んでも、ポイントがなかなか押さえられず困っていることと思います。

本記事ではカップウィズハンドルについての6つの条件とだましを避けた購入方法についてご紹介をしていきます。

目次

1. カップウィズハンドルとは「投資家心理から生まれる必勝パターン」

カップウィズハンドルがなぜ投資の手法として生まれたのかというと、投資家の心理にあわせて株価が動いていくと再現されやすい手法だからです。

カップウィズハンドルは有名な投資家であるウィリアム・オニールの投資法ですね。

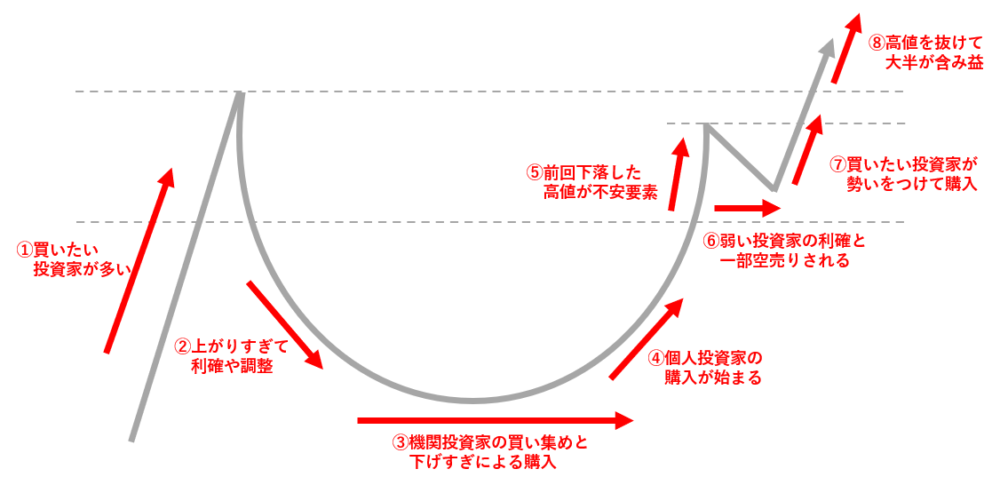

カップウィズハンドルがなぜ「投資家心理から生まれる必勝パターン」なのかというと、次の図のような心理が働いて株価が動いた結果、コーヒーカップのようなカタチを描いて上昇をしていくからです。

カップウィズハンドルのカタチに①~⑧のコメントを追加してみましたので、「このような心理が合ったら確かにこのようなチャートになるよね」という感覚を感じていただければと思います。

カップウィズハンドルの8つの心理

カップウィズハンドルが作られる8つの心理をまとめておきましょう。

上の図と下の表を照らし合わせながら確認してみてください。

| 順序 | 投資家の心理 | 具体的な行動 |

| ① | ・買いたい投資家が多い | ・業績発表などを機に上昇が始まる |

| ② | ・上がりすぎて利確や調整 | ・30%以上株価が上昇すると上がりすぎて利確が始まり、そのままある程度下落していく ・この時点で機関投資家等が買い集めをしないと一定の下落がある ・①の上昇した理由がしっかりしていると急な下落ではなく緩やか |

| ③ | ・機関投資家の買い集め ・下げすぎによる購入 |

・良い銘柄がある程度下落してお買い得になると徐々に機関投資家が買い集める ・一度に大量に買わずに日数をかけて購入することで、安い株価で買い集める ・個人投資家も下落が止まったことを見て、割安による購入が始まる |

| ④ | ・個人投資家の購入が始まる | ・下落から上昇に転じると個人投資家による購入が加速する ・機関投資家も少しずつ値を上げながら追加購入をしていく |

| ⑤ | ・前回下落した高値が不安要素 | ・①から②への転換点に近づくと割安で購入した個人投資家が次の下落に不安になる ※しっかり調査をしていないので不安に感じる |

| ⑥ | ・弱い投資家の利確 ・一部空売りされる |

・⑤で不安になった投資家が利確をする ・前回の高値付近からの下落を狙った空売りをする投資家がいる ・しっかり調査をして下落しないと確信している投資家は動かない |

| ⑦ | ・買いたい投資家が勢いをつけて購入 | ・上昇を信じて動かなかった投資家や機関投資家が一気に買い上げる |

| ⑧ | ・高値を抜けて大半が含み益 | ・購入した投資家の大半が含み益のため、下落せずにさらに上昇していく |

この8つの心理が大きな上昇へつながり勝ちパターンとして「カップウィズハンドル」があるのですが、どんな場合でもうまくいくわけではありません。

カップウィズハンドルの勝ちパターンとして、次の6つの具体的な条件をクリアしてはじめて勝ちパターンとなります。

2. カップウィズハンドルを形成する6つの基準とチェックポイント

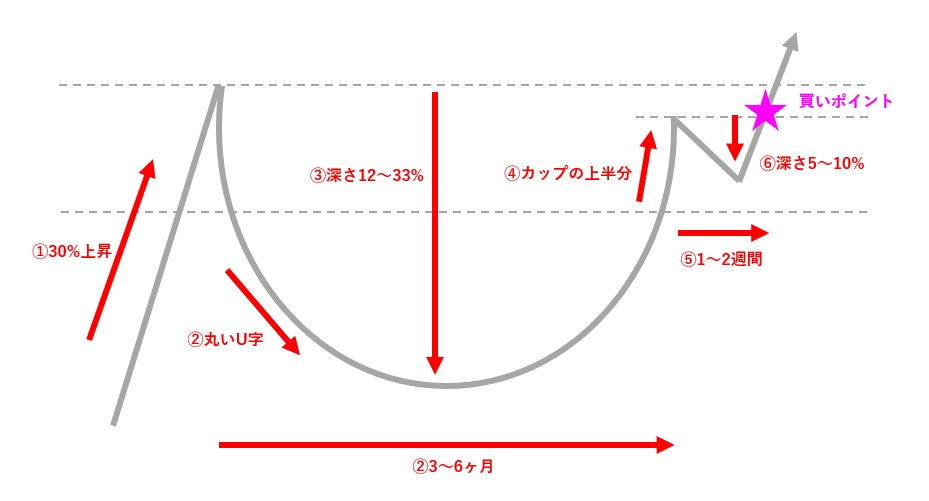

1章の心理に具体的なイメージや数値を入れたものが次の図になります。

こちらの6つの条件を満たして完成したカップウィズハンドルは、だまされることなく上昇することが多くなります。

カップウィズハンドルの6つの条件

カップウィズハンドルの6つの条件は次のとおりです。

| カップウィズハンドルの6つの条件 | |

| ① | 株価が30%上昇 |

| ② | カップの底がV字等ではなく丸いU字 |

| ③ | カップの底は日足で3~6ヶ月 |

| ④ | カップの上半分まで上昇 |

| ⑤ | 1~2週間かけて軽く下落して再度上昇 |

| ⑥ | 5~10%の下落後に上昇に転じる |

こちらの6つの条件を充足する必要がありますので、細かく見ていきましょう。

注意ポイント

すべてを充足するケースや、きれいなコーヒーカップを描くケースは稀なので、おおよそのカタチが整えばカップウィズハンドルと判断しても良いと思います。

オニールの書籍にあるカップウィズハンドルの例となっているたくさんのチャートの中にもカタチが整っていないものもたくさんありました。

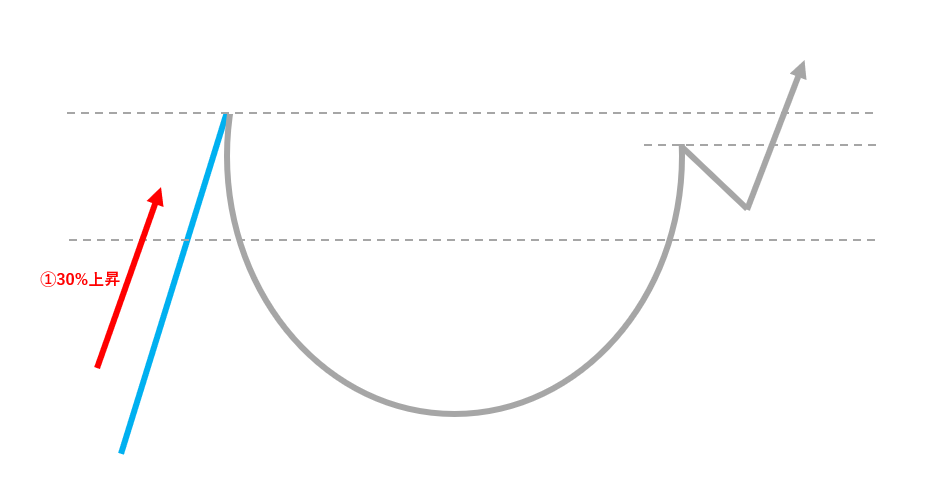

2-1. 【カップ】形成前:株価が30%以上の上昇

カップウィズハンドルは、下落相場ではなく上昇相場で発生することにより大きな成果につながっていきます。

上昇していることを確認するためには、直前の底と認識できる時点から株価が30%の上昇があったかどうか確認をします。

株価が30%上昇するということは何らかの理由があり、買いが集まって大きな上昇をした可能性が高いため、この銘柄を買いたい投資家やウォッチしている投資家がたくさんいると想像できます。

(カップウィズハンドル:条件1)株価が30%上昇

注意ポイント

下落相場からの反転の際にカップウィズハンドルの形が出来上がることがありますが、成功確率がかなり下がります。

カップウィズハンドルを失敗させないために注意が必要です。

ポイント

高確率で成功させるためには「上昇相場=30%以上の株価上昇」でカップウィズハンドルが形成されることが必要となります。

上昇中にカップウィズハンドルが形成されるということは、上昇トレンド中の調整局面とも言えます。

オニールの解説では「レラティブストレングスの改善」「出来高の増加」が発生していると成功確率がさらに上昇するとされていますね。

-

-

レラティブストレングスの考え方と日本株での活用方法【保存版】

続きを見る

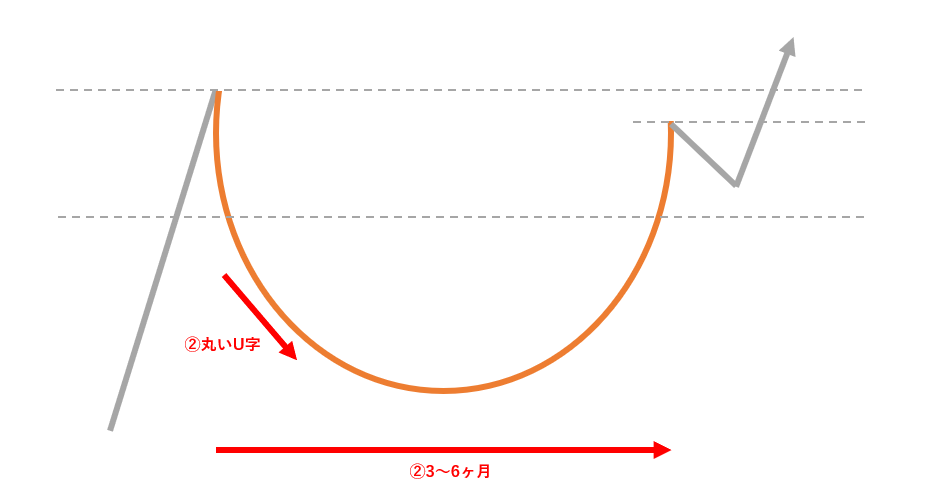

2-2. 【カップ】底:丸いU字のカタチを3~6ヶ月で形成

上昇の局面では株価が30%も上がると、個人投資家や短期筋の機関投資家などの利益確定が始まります。

その勢いで株価が下落トレンドに入りますので、弱い個人投資家の売りも誘発しますので、ある程度下がっていきます。

そこから丸いU字きれいに作れるような動きになると、カップの底を完成させることができます。

(カップウィズハンドル:条件2)丸いU字のカップを3~6ヶ月で形成

次のような要件を満たしていくとコーヒーカップのような丸いU字の形の底が出来上がっていきます。

| 丸いU字のポイント | 丸いU字の理由 |

| 出来高を減らしながらゆっくり下落 | ・個人投資家、短期筋の機関投資家などが、徐々に利益確定をする |

| 出来高をともなわずに底を形成 ※カップの底付近で2~3回の小さな下落があると良い |

・機関投資家が買い集める ・弱い投資家が上昇しないことで売却 |

| 出来高を増やしながらゆっくり上昇 | ・買い集めが終わると上昇を仕掛ける ・上昇に乗って個人投資家も購入する |

また、この底は3~6ヶ月(ローソク足60~180本程度)で完成していると、成功確率の高いカップだと判断することができます。

注意ポイント

下落が始まった際に、出来高をともなって勢いよく下落をしていき、そのあと急回復をするなど「V字」の底となった場合には、コーヒーカップのような丸さがありません。

この場合は、多くの投資家が入れ替わってしまったり、逆に投資家が入れ替わらずに終わるなど、長期投資目線でこの銘柄が上昇すると強く感じている投資家の割合を増やすことができません。

そうなると、ハンドルを形成する際により一層多くの弱い投資家を振り落とす必要が出てきますので、今後の上昇に勢いを持たせられない可能性があります。

ポイント

カップは日足で3~6ヶ月(ローソク足60~180本程度)ですが、週足や月足で同じようにローソク足60~180本程度で作るカップができるとより一層成功率が高いと言われています。

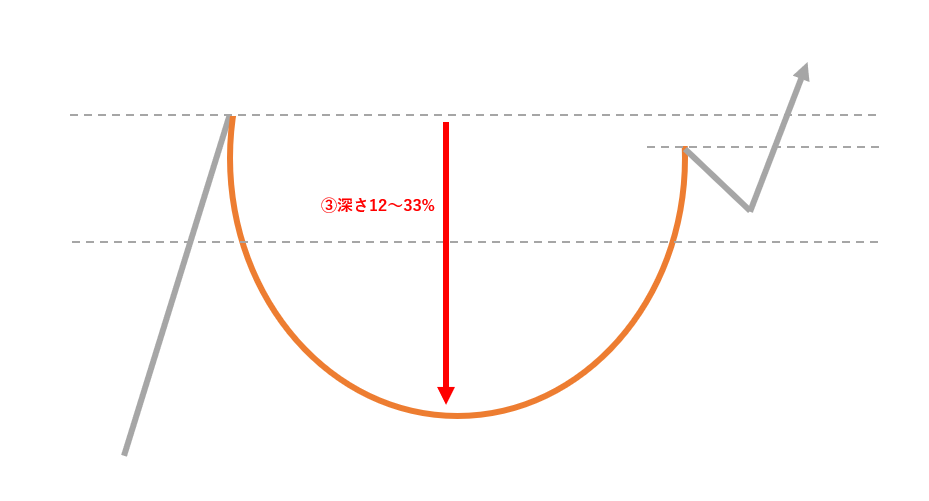

2-3. 【カップ】深さ:頂点から底まで12~33%の下落

丸いU字の底を形成する際に、頂点から底までの「深さ=調整幅」は頂点から12~33%が理想です。

(カップウィズハンドル:条件3)カップの深さは12~33%

注意ポイント

50%以上の下落をしてしまうと含み益が大きく減少してしまうことから、上昇を確信して購入していた投資家が一旦離脱してしまうなど、投資家にの入れ替わりが発生してしまう可能性も高くなります。

ポイント

12~33%の幅は、この部分は利益確定等による一時的な下落であり、業績等に影響を受けた下落ではないため、相場全体の影響を受けながら決まっていくことが多くなります。

深さに正解はありませんが、丸いU字の底を作るとなるとこの幅に収まる底が形成されると、カップウィズハンドルとして成功しやすいと言われています。

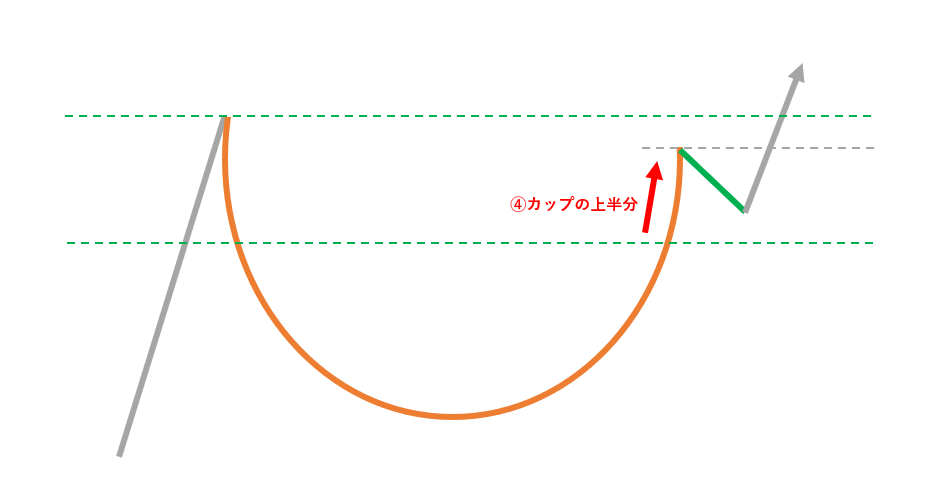

2-4. 【ハンドル】位置:カップの上半分

ハンドルの部分は「取っ手」とも言われますが、この部分は2-3で形成されたカップの深さに対して、上半分まで戻る必要があります。

上半分まで戻るような銘柄でないと買い圧力が少ないため、このあとの上昇に勢いが付かずに失敗する可能性が増えてしまいます。

(カップウィズハンドル:条件4)ハンドルはカップの上半分で始まる

ポイント

独自の考え方として、上昇幅を3分の1に分けて一番上の範囲まで上昇したものを「ハンドル」という定義にしています。

3分の1に分けたうちの真ん中・下の位置で「取っ手」を形成する場合には、買い圧力が少ないので失敗するケースも多くなります。

それぞれの位置での考え方・投資法もありますが、こちらは新高値ブレイク投資塾ではDUKE。さんが解説されています。

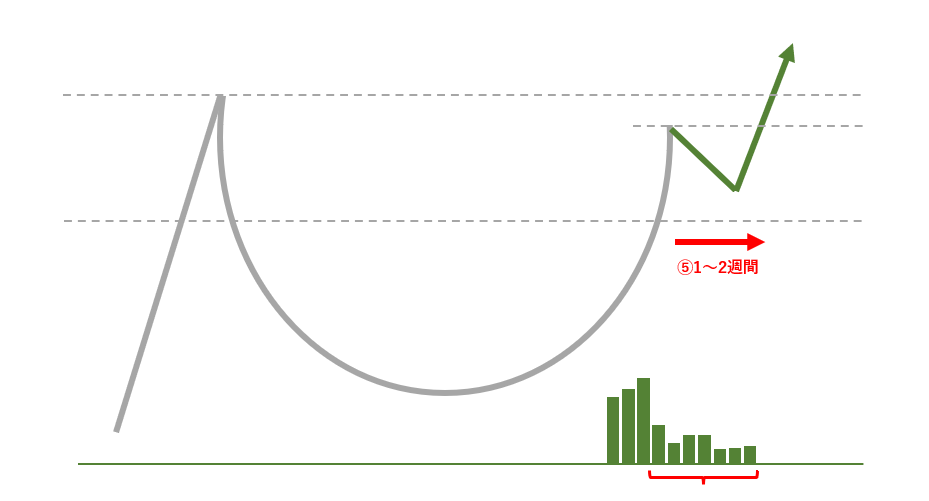

2-5. 【ハンドル】形:1~2週間で形成

ハンドルは1~2週間かけてハンドルを形成していきます。

一旦下落してそのあと上昇をしていきますが、ここでも急なV字ではなく1~2週間かけてゆっくりとハンドルを形成していくことが大切です。

もう1点とても大切なこととして、ここでは弱い投資家が下落が怖くなって利益確定をしたり、強い投資家が売却しなかったということを確認する必要があるため、出来高の推移を一緒に確認する必要があります。

ハンドルを形成する前の上昇より出来高が少なくなっていれば、ハンドルの形成が成功する可能性が高くなります。

(カップウィズハンドル:条件5)ハンドルは1~2週間・出来高少で形成

注意ポイント

ハンドルを形成は、前回の高値に近づいてきたことにより再び下落しないか不安になっていたり、このあとさらに上昇した際に安易に利益確定をするような弱い投資家を振り落とすことができたことを確認するタイミングとなります。

肝心なときに売り圧力となるような投資家がいると、上昇の勢いがつかないので、ハンドルの存在はとても大切です。

ポイント

ハンドルは弱い投資家を振り落とすためのものですので、形成する場合には下がるタイミングで出来高が少ないことを確認する必要があります。

ここで出来高が多いと機関投資家なども売却している可能性があり、上昇が失敗する確率が上がってしまいます。

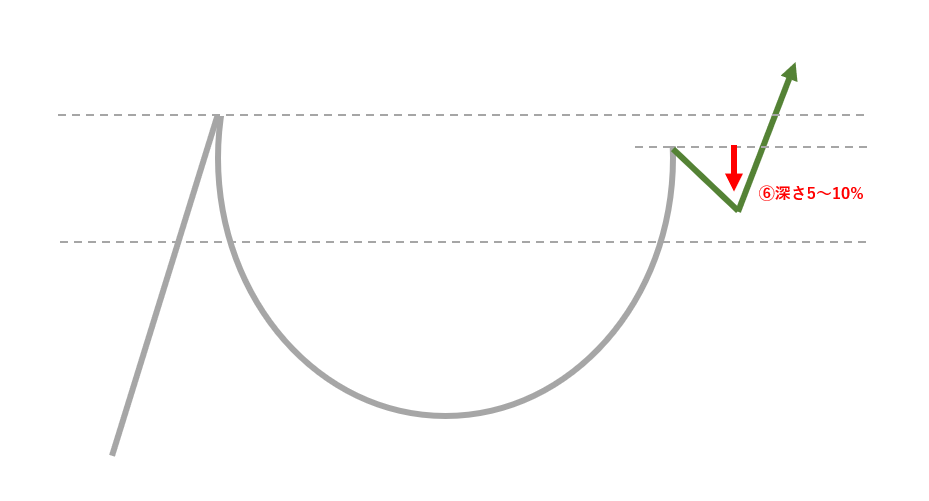

2-6. 【ハンドル】深さ:5~10%の下落と出来高減少

ハンドルを形成する際の深さは5~10%が目安となります。

5~10%の下落は大きいと感じますが、出来高が少ない状態で弱い投資家が売却をすると下落の勢いがつきやすいため、この程度の下落は許容する必要があります。

また、この下落は10週移動平均線(50日線)より上である必要があるとオニールは説明をしていますので、50日線も意識しておくといいですね。

(カップウィズハンドル:条件6)ハンドルの深さは5~10%

注意ポイント

これ以上の下落は、この銘柄はさらに上昇すると思って保有を続けている強い投資家の利益確定につながる可能性がありますので、10%以上の下落があった場合には要注意です。

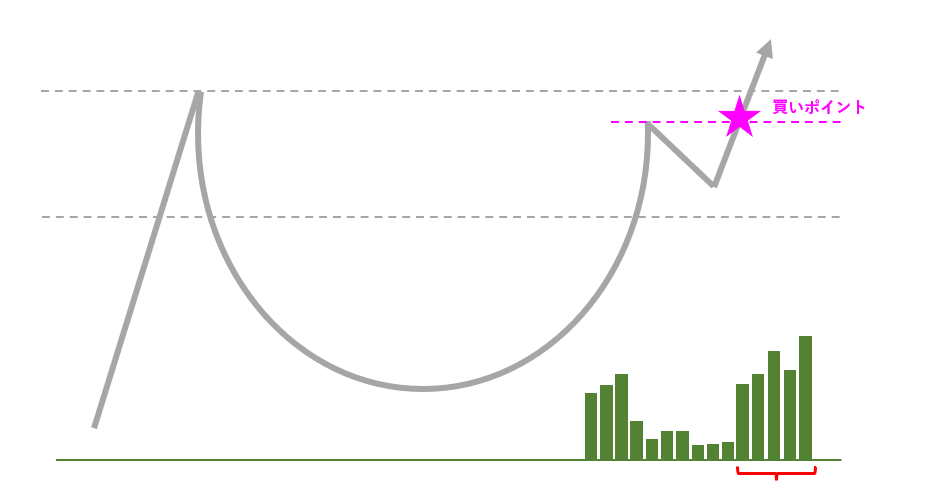

3. 【実践】購入ポイントは「ハンドルのブレイクを確認後」

具体的なカップウィズハンドルの条件を確認してきましたが、購入するポイントはどこでしょうか。

具体的に購入するとよいポイントは、ハンドルを作るために下落を始めた株価にハンドルが戻ってきて、「ハンドルブレイク」としてハンドルの開始点の価格を下から突き抜けたタイミングです。

そして、大切なことはハンドルブレイクするタイミングで、出来高が急増することが大切です。

カップウィズハンドルの購入ポイントはハンドルブレイク

ポイント

カップウィズハンドルの手法で銘柄を購入する場合には、2章でご説明した6つの条件をある程度満たしている必要があります。

しかし、条件で説明したすべてをきれいに満たすことは稀ですので、おおよそ6つの条件を満たしており、それらの条件が起こる心理的理由をクリアしていると感じれば条件を見たしたと考えて大丈夫です。

4. 【実践】カップウィズハンドルの成功例と失敗例

カップウィズハンドルの成功事例と失敗事例を確認していきましょう。

カップウィズハンドルに成功した銘柄は、カップウィズハンドルのハンドルブレイクをするとそのあと勢いよく上昇をしていきます。

一気に上がる場合もあれば、そのあと徐々に右肩に上がっていくケースもあります。

一方で、失敗する銘柄はハンドルを作る際に一気に上昇しすぎたり、形が整っていないカップウィズハンドルの形を作っている場合です。

4-1. カップウィズハンドルの成功例

こちらは成功事例ですね。

左側の最初の上昇が30%ほどきれいに上がっていき、そのあとゆっくりと下がりながらカップの左側を作っています。

そして、底をしっかりと作ったあと上昇をはじめ、ハンブル部分も出来高が減少しており丁寧に作られています。

最後に、ハンドルの折り返しや高値をブレイクするタイミングで出来高が急増しており、新高値になったあとは大きく上昇をしています。

カップウィズハンドルの成功例

ポイント

この銘柄はコロナ禍にカップウィズハンドルを形成してブレイクしました。

市場が悪くてもこのように上昇していく銘柄はありますので、しっかりとファンダメンタル分析とテクニカル分析をしながら、カップウィズハンドルの形や条件に該当をしているかチェックしていくことが大切ですね。

4-2. カップウィズハンドルの失敗例

こちらは失敗例です。

左側の最初の上昇が30%ほどきれいに上がっていき、そのあとゆっくりと下がりながらカップの左側を作っています。

そして、底をしっかりと作ったあと上昇をはじめるところまではきれいに進んでいます。

しかし、決算前のタイミングもありカップの右側が半分より上にあがらずに一旦下落してしまいます。

この下落の際に出来高は減少しているため、形の崩れたカップになったところで、好決算発表による急激な上昇起こりました。

こうなると弱い投資家を振り落とすタイミングがなく、大幅な上昇後に利益確定の売りが先行してしまいブレイクポイントを割るほどに下落をしてしまいました。

カップウィズハンドルの失敗例

注意ポイント

カップウィズハンドルの心理的に大切な弱い投資家を振り落として、しっかりと分析した結果として上昇を信じている強いと投資家だけが保有している状況を作ることの大切さを改めて感じます。

5. 【実践】だましを避けて購入する方法

では、だましをさけて購入するにはどのようなことに気をつければよいでしょうか。

4章の成功例と失敗例をみると、ファンダメンタル分析の結果だけがよかったり、テクニカル分析の結果だけが良い状況では、カップウィズハンドルはブレイクしてもだましに合って下落してしまいますね。

せっかくカップウィズハンドルを見つけたのであれば、勝つことに賭けて買いたいところですが、だましに合うとツラいので、しっかりと勝てるかどうか吟味しましょう。

ポイント

カップウィズハンドルを解説しているオニールは、「成長株発掘法」の中でカップウィズハンドルを説明するとともにCAN-SLIMの説明をしています。

CAN-SLIMはファンダメンタル分析とテクニカル分析の両方を大切にする手法ですので、こちらを意識しておく必要があります。

CAN-SLIMをまとめた記事はこちらです。

-

-

CANSLIMを理解する3つの核心ポイントとスクリーニング法

続きを見る

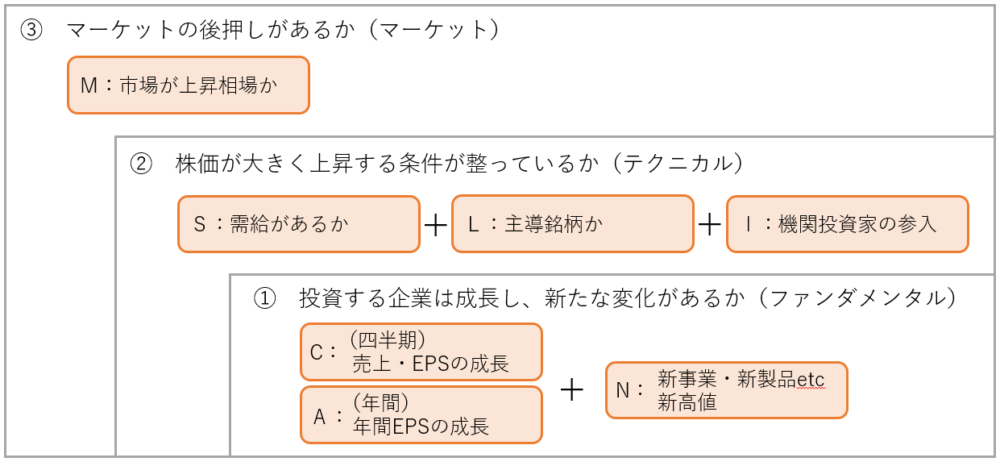

CAN-SLIMはこちらの3つのポイントにまとまっており、これらを充足してカップウィズハンドルを形成する銘柄を探し出すことで成功を掴むことができますね。

5-1. ファンダメンタル分析は必須

ファンダメンタル分析は、CAN-SLIMの「CAN」の部分です。

直近の四半期を含む決算発表の内容や、新規事業・新製品などが発表されるなど、機関投資家を含めて買いたいと思う理由がしっかりしているかをチェックします。

たまたまカップウィズハンドルの形になっただけの銘柄で、ファンダメンタル分析がイマイチだとブレイクしても失敗事例のように下落してしまいます。

5-2. テクニカル分析も必須

テクニカル分析は、CAN-SLIMの「SLI」の部分です。

カップウィズハンドルの形を作っている銘柄が機関投資家が参入してくるような需給が整っているのか、レラティブストレングスの値が高く主導株になっているかなどのチェックをします。

どちらかというとカップウィズハンドルは「テクノファンダ」の手法ですので、カップウィズハンドル形も含んで、こちらの条件のようなテクニカル分析の内容を充足している銘柄を探すところからスタートします。そのあとファンダメンタル分析をすると効率的です。

5-3. 出来高減少の「売り枯れ」は細かくチェック

株価が上がるときは出来高が上がり、株価が下がるときは出来高が減少していることは、カップウィズハンドルを形成する中でとても大切な要素です。

これがカタチを作る際にしっかりと整っていないとだましに合う可能性が高くなります。

特に下落の際には出来高が減少して売り枯れが起こるぐらいが、そのあとの上昇の前準備としてとても意義がある状態となります。

出来高減少による売り枯れの意味はこちらにまとめています。

-

-

出来高が減少して売り枯れになったらチャンス!買い時の見極め方とは

続きを見る

さいごに

カップウィズハンドルの条件を知って調べ始めると、カップウィズハンドルの条件に該当しそうな銘柄を見つけるとついつい購入したくなります。

しかし、カップウィズハンドルの理想に近い銘柄を見つけるのが難しい一方で、ルールを弱めすぎるとだましや失敗につながる銘柄を購入してしまい含み益を減らしたり、ロスカットにつながりかねません。

もう一度CAN-SLIMの考え方を復習するとともに、だましの少ないカップウィズハンドル銘柄を購入できるように条件を暗記しておきましょう。