①プライム市場についてはまだまだ盛り上がってきませんが、株式投資をしていると目にしたり、耳にするようになって来ましたね。

「新市場区分『プライム市場』適合に関するお知らせ」という案内を上場会社の適時開示で目にする機会も増えました。

プライム市場の適時開示の例

でも、、、

「プライム市場って何?」「東証が変わるんでしょ」など、ざっくりしたことしか分からないので、誰か簡単に教えてよ!という状況かと思います。

本記事では、「プライム市場」について株式投資に投資家目線で分かりやすくご紹介していきたいと思います。

目次

1. 「プライム市場」とは?なじみの深い「東証一部」の名称変更+α!

プライム市場とは、東証が市場区分(東証一部・東証二部・マザーズ・ジャスダック)の見直しをおこなうにあたり、慣れ親しんだ「東証一部」の名称が新しくなり「プライム市場」になるという認識で良いかと思います。

ただし、今回の市場区分の見直しは名前の変更だけではなくいろいろな意図があっておこなうため、投資家にとっては影響を受ける可能性も大いにあります。

注意ポイント

今回、プライム市場への移行が注目されているのは「単純に東証一部の銘柄がすべてプライム市場に移行しないから」という理由です。

今回の市場区分の変更では、東証一部銘柄に動きがありそうで「その動きが投資に影響を与えそう」ということで注目をされ始めています。

1-1. 市場区分の見直しは4区分から3区分(プライム市場はその1つ)へ

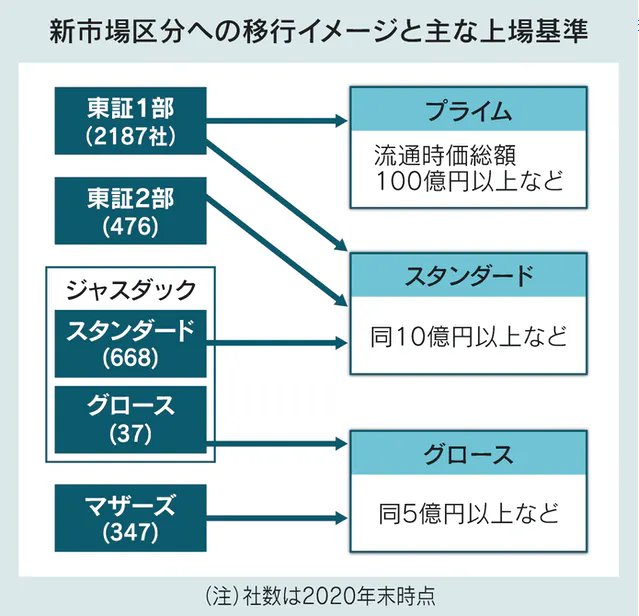

具体的な市場区分の変更について確認すると、市場区分が見直されると、現在の4つの市場区分から3つの市場区分になって「プライム市場」「スタンダード市場」「グロース市場」という名前になります。

基本的な市場変更としては、こちらになります。

東証一部 ⇒ プライム市場(流通時価総額100億以上など)

東証二部 ⇒ スタンダード市場(流通時価総額10億以上など)

マザーズ ⇒ グロース市場(流通時価総額5億以上など)

ジャスダック ⇒ 銘柄によってスタンダード市場orグロース市場

もう少し市場の変更についてイメージを深めてみるとこちらになります。

出典:日経新聞

1-2. 市場区分の見直しは何が課題だと言われているか

市場区分の見直しの課題は、1章の最初に触れた「単純に東証一部の銘柄がすべてプライム市場に移行しないから」です。

東証1部の銘柄といえば、こちらのようなイメージです。

①機関投資家・外国人投資家をはじめとして売買が活発になる可能性が高い

②TOPIXに組み込まれインデックス運用資金が入る可能性が高い

③企業のブランド価値があがり採用・営業などに有利

東証一部からプライム市場に移行する際に条件を満たせずに別の市場に行く場合には、投資家目線で考えると

「機関投資家・外国人投資家の買いが入りづらくなる」

「TOPIXや日経225から外れて出来高が減少する・買い支えがなくなる」

というデメリットを受けることになります。

1-3. プライム市場への移行に対する課題と押さえておくべき3つのポイント

プライム市場への移行にあたり、押さえておくべき3つのポイントがあります。

投資家目線でプライム市場と向き合っていくために、この3点を確認していきましょう。

詳しくは2章からご紹介していきますが、市場のニュースやざっくりとしたスクリーニングデータに揺さぶられることなく、正しい情報をつかみながらプライム市場への移行を見守っていきましょう。

ポイント

投資家として押さえておくべき3点

ポイント①:変更理由

ポイント②:条件

ポイント③:スケジュール感

2. ①変更理由は?もっと外国人投資家に日本株へ投資をしてほしい

今回の市場区分の見直しの目的は「上場会社の持続的な成長と中長期的な企業価値向上を支え、国内外の多様な投資者から高い支持を得られる魅力的な現物市場を提供すること(出典:東証)」です。

つまり、「中長期的に成長をしていく企業かつ、国内外の投資家から高い支持を得られ、流動性の高い株式であること」が求められることになります。

あらためて「東証一部上場企業」ってどんなイメージですか??

東証一部には2,187社ありますが、そのイメージを感じますか?

これは東証一部の企業を批判しているわけではなく、機関投資家・外国人投資家から売買の結果として評価がされています。

このままでは日本の東証の価値が上がっていかないので、最高峰である東証一部、見直し後のプライム市場の上場基準が見直されることになりました。

2-1.東証一部上場企業が日本の上場企業の6割を占める

1-1でご紹介した市場区分の見直しの図に「東証一部(2,187社)」と書かれていることに違和感はありませんでしたか。

日本の上場企業は毎年少しずつ増えていますので、現在は3,822社(2021.6現在/FPIT調べ)を少し超えたところです。

つまり、東証一部の銘柄数は日本の上場企業の57.6%を占めていることになります。

・日本の上場企業 3,822社(FPIT調べ)

・東証一部上場企業 2,187社 ⇒ 57.2% (日本経済新聞調べ)

これでは東証一部の価値が高まりません。

東証一部に上場していても、その価値が2,187分の1しかありませんので、投資家は一部であることの魅力はさほど感じないことになります。

2-2. 東証一部の銘柄でも評価されない銘柄も多い

東証一部上場企業の2,187社の中には誰もが聞いたことがない企業も多く、株価の指標も高くない企業も多い状況があります。

また、業績があまりよくなかったり、流動性が低い企業もあります。

具体的に数値で見てみると、このようなデータもあります。

注意ポイント

・東証一部の47.0%の1,027社はPBRが1倍以下

・東証一部の28.8%の630社は時価総額が500億円以下

(2021.6現在/FPIT調べ)

3. ②再編時の条件は?主に「流通時価総額の大きさ」で再編あり

今回の市場区分の再編の条件を確認していきましょう。

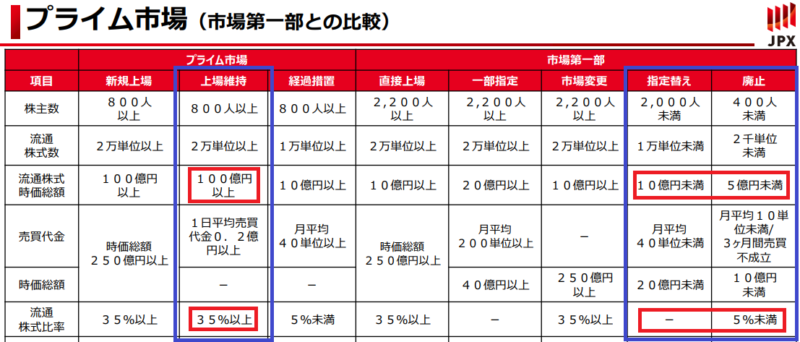

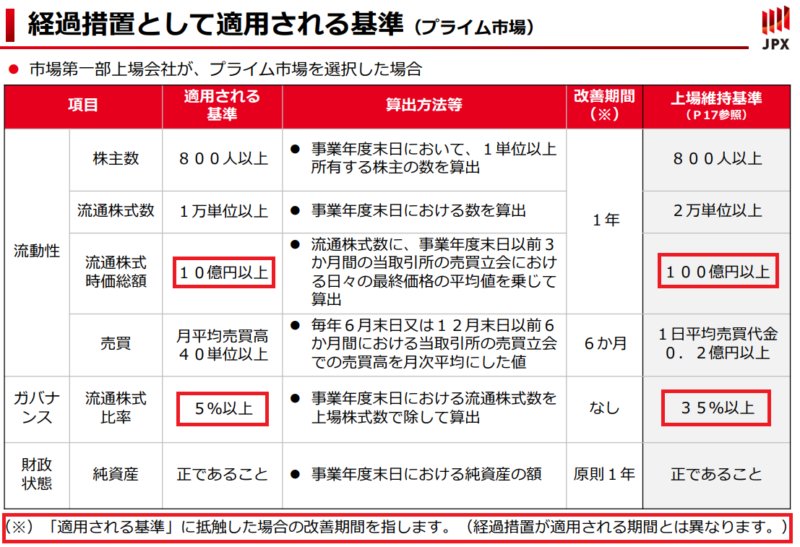

プライム市場の「上場維持の基準」と、東証一部の「指定替え・廃止の基準(維持基準と考える)」を比較すると圧倒的な差が2つあります。

①流通株式時価総額

②流通株比率

いずれも「流通株式数」がキーになっていますので、ここからのプライム市場は流動性の高い株、つまり機関投資家や外国人投資家が売買するような株になっていかないと生き残れないということですね。

出典:東証より

3-1. 流通株式時価総額が10億円から100億円へ

流通株式時価総額が10億円から100億円に変わることが、今回最もインパクトが大きくなります。

理由は上場企業が自社の努力だけでは改善できないからです。

ポイント

【流通株式時価総額】

流通株式数 ✕ 株価

一般的な時価総額と考え方は同じですが、自社や役員などで保有するのではなく市場に流通している株式数で時価総額を高めていく必要があるということですね。

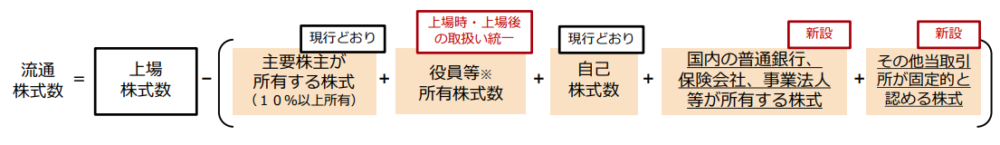

ちなみに流通株式数の考え方はこちらです。今回の市場区分の見直しにあわせて、流通株式数の考え方も見直されました。

流通株式時価総額についてはこちらに詳しくまとめています。

-

-

流通株式時価総額とは?調べ方と計算方法とプライム市場で重要な理由

続きを見る

3-2. 流通株式比率が5%から35%へ

3-1で式をご紹介しましたが、流通株式数が発行済み株式数に占める割合を「流通株式比率」といいます。

こちらも企業が安定株主をもとめ、物言う株主を避けるために施策が取られてきた会社が多くあります。

具体的には創業者や創業家、役員、自社株、持株会、グループ会社が保有するなど、保有を続けていて市場に流通する可能性が非常に低い株を引いた割合になります。

今回のプライム市場への移行にあたり、トヨタ自動車であってもグループ会社が保有する株をあえて売却するカタチになりました。

参考

以前からこの「市場に流通している株の割合」を示す言葉はありましたが、東証と四季報では言葉と定義が若干違っています。

東 証:流通株式比率

四季報:浮動株比率

3-3. 流通株式時価総額・流通株式比率は類似の「浮動株」を使って創造する

東証は独自の計算で流通株式数を計算しており、その数値の公表が無いことから、プライム市場に残っていく銘柄かどうかは3-2でご紹介した四季報の浮動株比率を活用してチェックしていくことが現実的になります。

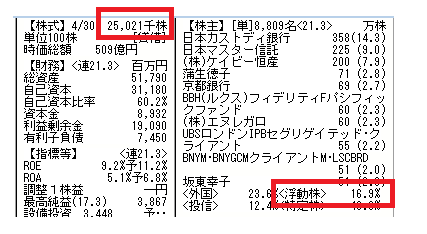

四季報には発行済み株式数と浮動株比率が表記されています。

細かい数値は必要とされないので、ここから類似の数値にはなりますが計算して流通株式時価総額と流通株式比率を確認しましょう。

浮動株についてはこちら

-

-

浮動株比率の調べ方を確認!2分で浮動株比率を調べる3つの方法

続きを見る

4. ③スケジュールは?東証がプライム市場に変わるのは「2022年4月」

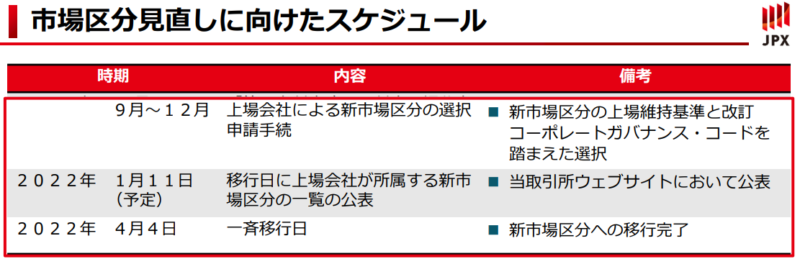

東証の市場区分の変更は「2022年4月」ですので、プライム市場のスタートも間近になってきました。

一方で、「プライム市場に残れない東証一部の銘柄がたくさんある」というような市場や投資家心理を煽るような記事がたくさん出ていますね。

でも、心配するポイントが違うようですよ。

投資家は様々な情報から正しい情報を仕入れて特定の銘柄に投資をしていくことが基本ですので、プライム市場についてもしっかりと正しい情報を仕入れていきましょう。

煽られたようなインパクトは全く発生しないと言ってもいいと思います。

4-1. 騒がれているのは「選定期間」だから

2021年の7月頃に「プライム市場の基準未達企業」などの記事が一気に拡散されました。

単純にプライム市場の上場要件や上場維持の要件だけを確認してみると、適合しない企業がたくさんあることに気が付きます。

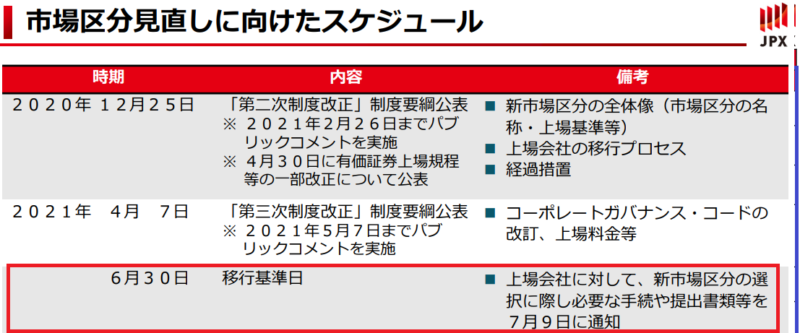

しかし、この時期にこのテーマの記事が増えたのは、プライム市場へ以降するにあたり移行基準日が6月30日だったからですね。

移行期間・移行条件があることは忘れられていましたかね。。。

出典:東証より

4-2. プライム市場への経過措置の確認(東証一部銘柄は優遇されてる?)

移行処置ですが、基本的には東証一部の銘柄で有名どころについては経過措置が適用されます。

東証一部の上場維持の基準が経過措置の基準となっているので、満たさない企業は無いということですね。

ポイント

① 流通株式時価総額 : 100億円 ⇒ 10億円

② 流通株式比率 : 35% ⇒ 5%

そして、極めつけが

③ 経過措置期間 : 期間の定めなし

※中期的な状況変化等を踏まえながら検討を行っていくものであるため、現時点では、目安としての期間を有しておりません。 (東証資料より)

上記のとおり、期間の定めなく経過措置を受けることができますので、実態としては大きな変化はありません。

TOPIXからの完全な除外も2025年の1月末の予定とのことです。

本当にプライム市場の目的を達成しようとしているのでしょうか。。。

結果的に、経過措置をとって何年もかけて努力したけどプライム市場の上場基準に満たないという場合には上場廃止の可能性もあります。

今回、企業側で経過措置を受けるか、別の市場(多くはスタンダード市場)へ移動するかの選択をしますので、企業側の発表も気になるところです。

今後のスケジュールをチェックしておきましょう。

出典:東証より

4-3. 「新市場区分『プライム市場』適合に関するお知らせ」とは

プライム市場の要件を満たした場合には、「新市場区分『プライム市場』適合に関するお知らせ」が各社のIRに掲載されることになります。

こちらが掲載された企業はプライム市場への上場基準を充足したことになります。

4-4. 「上場維持基準の適合に向けた計画書」とは

プライム市場の要件を満たしていない場合には、「上場維持基準の適合に向けた計画書」を提出することになっており、この資料は開示する必要があります。

現在もプライム市場をの上場基準を満たしていない場合には、IRの情報として上場審査を通過しなかった理由や「上場維持基準の適合に向けた計画書」を改めて提出する旨の記載がでています。

5.「プライム市場」への変更で影響がある??

ここまで確認してきた内容から、プライム市場への変更は大きな影響がなさそうですね。

ただ、今まで東証一部で流動性が少なかったり・業績の伸び悩みがあった銘柄や、マザーズやジャスダックで勢いはあるが流動性が少ない銘柄に動きがみられ始める可能性があります。

流動性があがって、業績好調、創業者がまだまだたくさんの株を保有している銘柄は狙いですね。

あと、スケジュール上、2022年1月11日が新市場の銘柄一覧が好評される日ですので、この前後にはいろいろな記事が出ます。

外国人投資家からすると日本人でもよくわからない状況なので、現在は不透明な期間だと思います。その中で一つの回答がでる1月11日直前は警戒モードになるのではないかと思います。

過ぎてしまえばよいかと思いますが、年末年始のあたりは注意が必要かもしれないですね。

さいごに

プライム市場など指示用区分の変更には大きな目的があるのですが、大きなインパクトは発生しなさそうですね。

ただ、5章にも記載しましたが「日本人の投資家でもよくわからない」という現状の中で、外国人投資家はもっと内容が分からないと思います。

日本特有の難しい資料と難しい資料のオンパレードです。

本記事を読んで、少しでも理解が深まったのであれば幸いです。