「オニールの成長株発掘法を読んで」または「CANSLIMを知って」、もう少しCANSLIM「C」について詳しく知りたいと思われていると思います。

株式投資をしていると必ず出てくるのが「ウィリアム・オニール」ですね。

オニールの投資法である「CANSLIM」の

「C=Current Quarterly Earnings(当期四半期のEPSと売上)」

について、私なりに理解した内容をまとめるとともに、どのように投資へ活用しているのかについて触れていきたいと思います。

CANSLIM全体については、本サイト内のこちらの記事でまとめています。

続きを見る

CANSLIMを理解する3つの核心ポイントとスクリーニング法

参考

こちらの本を読んでポイントをまとめたものです。

まだ読んでいない方はぜひ一読されることをおススメします。

「オニールの成長株発掘法」

⇒ CANSLIMは「最も一貫した最高の成績を上げた手法の一つ」

目次

1.CANSLIMの「C」とは:EPS増加と売上増加に注目!

CANSLIMの「C」は、四半期におけるEPSの増加と売上の増加の両方がみられる銘柄に投資するという銘柄選定の基本の考え方ですね。

要件を満たしていれば即投資ではありませんが、投資をする際の必要要件になります。

ポイント

・過去に株価が急上昇した銘柄は四半期のEPSの増加が伴っているという検証結果がある

・投資家にとって重要なのは、利益の増加ではなくEPSの増加

・四半期売上の増加や決算内容の精査など、加速的にEPSが上昇する裏付けが整っているかを確認

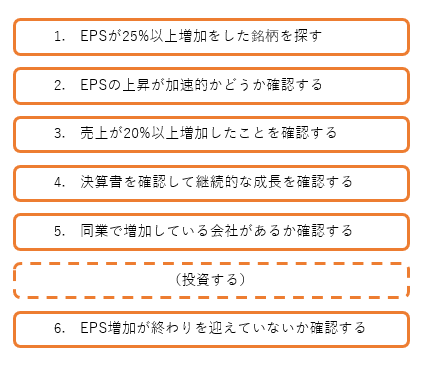

CANSLIMの「C」を実際に投資へつなげていくための大まかな流れを作成してみました。

確認する期間は四半期の数値ですね。

2章以降はこの流れにそって、私の学んだことをまとめていきたいと思います。

その前にCANSLIMの「C」でEPSを大切にしている理由について確認しましょう。

1-1. 過去に株価が急上昇した銘柄はEPSの増加が伴っている

オニールは書籍の中で過去に上昇した株を調べてみると、上昇する直前の四半期決算においてEPSが大幅に伸びたケースが大半だったとしています。

これは過去に株が上昇した銘柄を分析した結果であり、書籍には具体的な銘柄や上昇率について触れられていましたね。

具体的な検証結果から、株価の上昇にはEPSの上昇が必須であったということを結論づけています。

また、その際に売上の上昇を伴わないものは一時的な上昇で終わったとのことですので、このあたりは2章以降で触れます。

われわれが過去一二五年をさかのぼって株式市場で大成功を収めたすべての銘柄を研究してみると、やはりある共通点が見つかった。

そのなかでも特に際立っていたのが、株価が大きく上昇する直前の1~2四半期で報告された収益だった。

オニールの成長株発掘法より

株価の急成長には必ず劇的なEPS増加が伴っているのだ。

オニールの成長株発掘法より

1-2. 株主として大切なのは当期利益ではなくEPS

投資家として大切なことは、自分が投資している銘柄の売上や利益が増加する事ではありません。

実際に自分が保有している株の価値が上がったかどうかになります。

しっかり考えないと難しいところですが、これは投資先の銘柄の売上や利益が増加することは絶対条件です。

しかし、それではダメだと言っていますね。

なぜなら、売上や利益が増加してもその間に新株を発行したり、何らかの理由で希薄化されていたら意味が無いからです。

つまり、売上10%増・純利益12%増でもEPSが12%増えたのかどうかを確認することが大切になります。

EPSが100円の銘柄が、利益が12%増えたのにEPSは100円のままであったら投資家にとっての魅力は変化していないということになってしまいます。

2. EPS増加が必須!EPS増加の確認方法と判断基準

EPSの増加については、次の要件で確認をしていくことになります。

ポイント

・四半期のEPSをチェックする

・四半期のEPSが前年同四半期と比較して大幅に上昇していること

・上昇は金額ではなく上昇率で確認すること

・上昇は単発ではなく加速的になっていること

2-1. 比較するのは前年同四半期

EPSの増加を確認するのは、季節性による変動の影響を排除するために直前の四半期ではなく前年の同期四半期と比べる必要があります。

具体的には、日本企業のにおいても年度末といわれる1-3月の売上が1年の売上の半分を占めるような企業も珍しくありません。

また、夏に強い商品を売っている企業、冬に強い商品を売っている企業などは、1年の中で売上・利益が多い四半期と少ない四半期があります。

よって、企業の特色を加味しながら成長をチェックしていくには、昨年の夏と今年の夏の変化は?というように、同時期で確認する必要があります。

2-2. EPS増加とは前年同期比で最低25%以上の増加

EPSの増加は最低でも25%以上の増加が必要です。

日本株でEPSが年間200円(四半期平均50円)を超える企業は、約670社で上場企業の約17%しかありません。(FPIT調べ)

つまり、そんなEPSが高い企業であっても四半期EPSは50円ですので、25%増加しても62.5円(+12.5円)です。

もし10%の増加であれば55円(+5円)です。

年間のEPSが50円だったら。。。と考えると、25%の増加でも低いように感じますよね。

書籍では、大化け銘柄が値を上げる前に四半期決算発表で平均70%以上のEPS増加があった。としています。

10%増加の銘柄であればたくさん見つけることができますが、これほどはっきりしたEPS増加を見せる銘柄はなかなか見つかりませんね。

だから、こういう四半期のEPSが高い銘柄を探す必要があるわけで、EPSの成長が低い銘柄をわざわざ購入する必要が無いということになります。

さらに成功率を上げるには、過去2四半期続けて、大幅にEPSが増加している銘柄を選ぶといいとされています。

2-3. EPS増加は以前より加速的に成長していることが重要

EPSが増加している場合、EPS成長率を見て上昇しているかどうかの確認が重要になります。

EPSの増加が確認できても、前四半期の成長率が50%だったものが今四半期25%だった場合、25%増加の基準はクリアしていますが、成長が鈍化していることになります。

単発でEPSの増加を確認するのではなく継続的なEPSの増加があるかどうか、言い換えれば加速的に成長しているかどうかが大切になります。

大きく上昇した銘柄のほとんどすべてがそれ以前の10四半期の間のいずれかの時点で、四半期EPSを加速的に伸ばしていることが分かっている。つまり、EPSが増加したことや、その増加率だけが大きな株価上昇を引き起こしているのではないということだ。その企業のEPS増加率が以前よりも改善されていることも重要になるのだ。年間EPS増加率15%の企業が突如として40~50%、あるいはそれ以上の躍進を始めたら、上昇のための重要な基礎的条件が整ったことを意味している

オニールの成長株発掘法より

2-4. EPS増加の加速は金額ではなく「増加率」で見る

EPS増加については、絶対値(金額:○円)ではなく対数(増加率:○%)で見て増加を続けていることを確認していくとされています。

企業もある程度の成長を遂げると、成長率を前年以上にすることが難しくなっていきます。同じ額の成長を継続しても成長率でみると鈍化してしまいます。

売上50億円の企業が100億円(+50億円)になれば+100%成長ですが、100億円になった翌年に150億円(+50億円)になっても+50%成長です。

売上50億円企業が150億円企業になったことは素晴らしいのですが、同じように+50億円ずつを達成しても増加率でみると鈍化していることになります。

※実際にはこの状況でEPS増加率が上がっていたのであればOK

増加率の変化を見ていくためには、その銘柄のこれまでの増加率をしらないと判断できません。

証券アナリストの推薦銘柄で実際に利益をあげている投資家が少ない理由は、意外にも絶対値での判断しかしていないから。というようなコメントも書籍内にありますね。

対数で確認する場合には、四半期ごとの対数グラフを作成する(直近四半期のEPSとそれ以前3四半期のEPS)とEPSの増減率が明確に見て取れるとされています。

2-5. 特別益は無視

EPS増加のスクリーニングをすると、特別益が発生した企業のEPS増加率が目立って見えます。

しかし、継続的なものではない場合、一度きりの特別利益であり増加率を継続できませんので無視するべきですね。

不動産の売却益などの臨時収入などになりますので、企業運営がもたらす継続的な収益性を示しているわけではないため無視するという判断になります。

このあたりからもEPS増加は2四半期以上の増加が条件となりますね。

3. 売上増加も必須!25%以上の増加が条件

発行株数などに変化が無い場合、EPSを増やす方法としては「売上・利益の両方が増加する」「売上は維持で経費を節約して利益を出す」のいずれかかと思います。

後者の節約には限りがあるため、節約によりEPSの増加をしている企業はすぐに行き詰りますね。

運営コストや広告費、研究開発費、人件費などを削減することで、企業はある一定期間見せかけの収益増加を作り出すことができます。

収益増加を継続的に達成させることでEPSがあがり株価が上がっていくわけですから、売上の上昇が伴わないと株価の大幅な上昇は実現しないということになります。

よって、売上増加も必要ということが言えますね。

具体的にみると、売上が直近の四半期に少なくとも前年同四半期で25%以上増加していることが望ましいですね。

あるいは状況によって、売上増加率が直近3四半期で加速していることでも良いかと思います。

4. 決算書を確認して継続的な成長を確認

上場企業が発行するIR資料には主に「有価証券報告書」「決算短信」「決算説明資料」という3つの種類があります。

会社の売上が伸びている際には「弊社は○○のような課題を抱えています。」「○○の理由で特定のエリアで失注が続きました」といったネガティブな発言ではなく、会社の現状報告としてプラスになる内容をアピールする工夫がされるため、単純に読むだけでは把握できないコスト増やトラブルがある可能性があります。

たとえば、売上が20%上昇したのにEPSが5%しか上がらない場合、収益には反映されていないですよね。これがなぜなのかについて決算書を確認する必要があるということです。

どんな情報もそうですが、偏った情報から真実を見抜いていく必要があるということです。

また別の視点では、新規公開株の中に直近8四半期、10四半期または12四半期のそれぞれで売上増加率が平均100%を超えるものがあります。そのような銘柄は詳しく調べてみる必要がありますね。

売上と収益の両方が過去3四半期で急速に伸び出した銘柄は特に注目してみるといいということです。これは、大きな株価の変化の予兆になりそうですね。

5. 同業他社で増加している銘柄があること

同業他社のEPSを確認しておくことも有益とのことです。

同じ産業に強いEPSの増加率を示している目を引く銘柄が無い場合には、正しい銘柄判定ではない可能性がある。ということですが、1社のサービスだけが盛り上がっているのは違和感があり、ブームが単発な可能性があります。

一方で、業界的にサービスが盛り上がっていれば、その盛り上がりは継続する可能性が高くなります。

その中で一番EPS増加が大きい銘柄や、その他の要素が組み合わさる銘柄へ投資していけるといいですね。

銘柄選択の質をさらに向上させるには、狙っている銘柄の同業他社のEPSを確認することが有益である。同じ産業に、強いEPSの増加率を示している目を引く銘柄が少なくとも一つなければ、正しい銘柄選択をしていない可能性が高い。

オニールの成長株発掘法より

6. EPS増加が終わるときは株を手放す

どんな素晴らしい銘柄でもEPS増加の要件を満たせなくなり、業績の上昇などが一旦落ち着いたり、株価の上昇が終わりを迎えます。

CANSLIMの「C」に該当した銘柄を見つけても、次のような要件に該当した場合には一旦手じまいですね。

ポイント

・四半期決算で一旦EPSが下がった場合

・2期連続でEPS増加率が3分の2以上の減少をした場合

・強気相場の後半には頭打ちになる

6-1. 一旦下げた銘柄は推測で持ち続けない

お気に入りの企業の株価が安くなったからという理由で直近の四半期決算でEPSが下がった株を買いたがるが、買ってはいけないということです。

自分のお気に入りの企業は、将来、収益力が回復すると読んでいて、回復するのであれば安くなったタイミングで購入しておこうと思いがちですが、そんなときは別の銘柄に乗り換え再びEPSの増加等が始まってから再投資するかどうかを判断すべきということですね。

「一旦下げた銘柄」の定義は次の3-2の要件を満たした場合と考えてよいかと思います。

6-2. 2期連続で3分の2以上の減少は注意

2四半期連続でEPS増加率が減少したときは、EPS増加率による株価上昇が一旦終わったと考えるべきですね。

EPS増加率が高く株価の上昇に恩恵を受けていても、失速し始めている状況や著しく減少した状況を認識することも大切です。

どんな優れた企業でも一時的に業績が振るわないこともありますので、EPSが悪化したと判断するのは2四半期連続で著しく増加率が減少したことを確認したとき。とするとされています。

具体的には前回の増加率に比べて3分の2以上の減少を目安とすると良いようです。

6-3. EPSが強くても株価が頭打ちのときがある

EPSが強くても株価はどこまででも上昇するわけではないので、一旦頭打ちになることがあります。

過度な期待を寄せずに、チャートの状況を見て手放すことも必要ですね。

強気相場の後半では、長期にわたって上昇を続けていた多くの主導企業の中にはEPS増加率が100%を超えているにもかかわらず株価が頭打ちするものも出てくることを知っておくと良い

オニールの成長株発掘法より

7. 月並みの成長銘柄ではなく並外れた銘柄を探すためのもの

EPS増加と売上増加についていろいろな条件について触れてきましたが、「こんな条件に該当する銘柄はなかなか無いのでは?」と思いますよね。

その通りなんです。

オニールも投資対象がたくさんある株式投資の市場の中で、よくある良い銘柄を探すことなど考えていないわけですよね。

突出した銘柄を探すことが大切だということですね。

企業が成長するとともに、株価が大きく成長していくという、両方を満たすわずかな銘柄をどうやって探すかというお話です。

日本株で10バガーを達成する銘柄は、年間に多くはありません。3800銘柄以上あって10社前後(0.2%)では無いでしょうか。

10バガーではないにしても、株価の大きな上昇を取れる数%の銘柄を見つける手法なので、「並外れた銘柄を探すこと」という前提を大切にしないと変わらないですね。

上場されている全銘柄のうち、これほどのEPSの上昇を見せるのはわずか2%ほどかもしれない。

だが、忘れてはならないーさえない銘柄を探しているわけではなく、並外れた銘柄を探しているのだ。

そういった銘柄は必ず存在するから、心配することはない。

オニールの成長株発掘法より

さいごに

CANSLIMの「C」について自分なりに学んだことをアウトプットしてみましたが、「オニールの成長株発掘法」を読まれた際に感じたことは同じでしたでしょうか。

いきなり大切な銘柄選定のコツでしたね。

そして、よくある優良銘柄を探すための話ではなく、並外れた数%の銘柄を探すための条件でした。

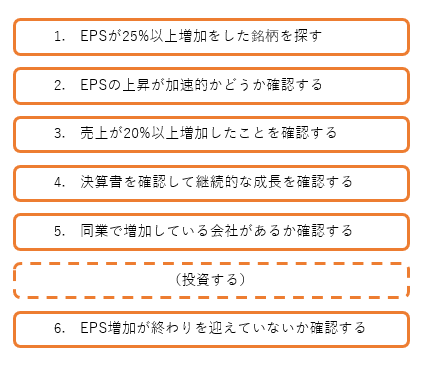

1章でも掲載しましたが、こちらの手順で探していくことで、優良銘柄をしっかりつかみたいですね。