資産運用や投資を始めたいと思っているけど「株とFXは何が違うんだろうか」とお悩みのことと思います。

最近は株やFXのほかにビットコインをはじめとした仮想通貨も投資の対象になっていますね。

最初に投資を始めるときは「気軽なもので始めよう」と考えがちですが、投資はやっぱり相当な勉強をしないと勝てないものです。

最初は俗にいうビギナーズラックで勝つこともありますが、実力で勝ったのか相場が良かったのかあとから大きな差が生じてきます。

株とFXは似ているようで全く違う世界ですので、長期で投資をしていくことを考えて無理が無い方を選択されることをおススメします。

目次

1. FPITは株とFXの違いを調べず軽い気持ちでスタートして失敗

結論から言うと私は友達の勧めで気軽にFXの口座を作って投資資金を入れ、調子の良い悪いを繰り返して結果的に大負けしました。。。

誰かかが株とFXの違いとかリスクをしっかり教えてくれていたら今頃あんなことはなかっただろうに。。。と反省をしています。

教わっていたら言うことを聞いてもっと調べていたかというと、、、

正直分かりませんが、もう少し現実的なことを考えていれば良かったと思います。

参考

具体的な話をしますと私は「FX」で失敗をしました。当時の私の収入からするとかなり大きい額を損失しました。

FXが悪いわけではないのですが、当時の私には知識が無さ過ぎました。。。。

結局は株もFXも情報をどれだけ収集したり、今後のことを予測できるかどうかがキーになりますね。

私と同じ失敗を繰り返さないために、次の3つのポイントを押さえておきましょう。

また、6章には長期的な投資をする場合や資産運用の視点を持っているならば知っておきたい点をご紹介します。

2. 株とFXの違いは「投資先・投資対象」「取引時間」「値幅」の3つをおさえる

「株」は「日本株の株式投資」、「FX」は「外国為替証拠金取引」のことをご説明しているということが前提です。

株とFXの違いとして押さえておきたいのはこちらの3つです。こちらを基にどちらが自分の投資に合っているのかおおよそ掴むことをおススメします。

こちらの3つの違いを意識して、株とFXのどちらであれば自分が勉強を推し進めていけるか判断しましょう。

ポイント

「投資先・投資対象」:何に投資をするものなのか・投資先はいくつあるか

「取引時間」:いつの時間帯に取引をすることが可能なのか

「年間の値幅」:1日や1年でどのくらいの値幅で動くのか

3. 「投資先・投資対象」は株は上場企業、FXは通貨

「投資先」これが一番のポイントになると思います。

なぜこれが一番のポイントになるのかというと、投資するにあたりファンダメンタルで言えば「経済のことや個別の銘柄、株やFXの癖やアノマリーなど」、テクニカルで言えば「チャートの見方、指標の使い方」も最終的に勉強していく必要が出てくるからです。

そして、日本の株式投資であれば約3,800銘柄弱の投資先があり、FXであれば20~50の通貨ペアを取り扱っている証券会社が多くを占めることになります。

ポイント

株とFXの投資先・投資対象の違い

「株」→「日本の上場企業」「約3,800社」

「FX」→「取り扱える通貨」「20~50通貨ペア」

3-1.「投資先」の違いはファンダメンタル分析で何を勉強するかが変わる

株とFXの投資先が異なることで、ファンダメンタルを勉強する先が変わる点についてもう少し具現化してみたいと思います。

株であれば上場企業の個社の情報を調べたり、サービスの市場価値や売上の伸びなどを予測したり、有価証券報告書を読み解いていく必要もあります。

FXであれば投資する国の経済指標の動向や景気、石油などの先物の状況、貿易について調べて、さらに通貨の強さについて読み解いていく必要があります。

ファンダメンタルは不要でテクニカルだけで勝負をする方もいますが、ファンダメンタルを見ている投資家の方が勝っている方は多いように感じます。

※テクニカルだけといいながら、ファンダメンタルの話をされる方も多いですね。

参考

ファンダメンタル : 経済指標や企業の業績や財務状況などを調べて投資をする

テクニカル : 株価チャートの動きや形を調べて投資をする

3-2.「投資対象」は株は約3800銘柄・FXは20~50銘柄

株とFXの違いで大きく差があるのは「対象銘柄数」になります。

株を取り扱う証券会社はすべての銘柄を取り扱うので約3800銘柄の取り扱いがあります。

稀に一部取り扱いの無い銘柄がある証券会社もありますが、東証一部・東証二部・マザーズ・JASDAQの取り扱いはすべての証券会社で準備されているため影響のない範囲ですね。

あと、約3800銘柄もあるとどの銘柄に投資をすべきか悩みますね。

一方で、FXについては証券会社ごとに取り扱いのある通貨ペアに差があります。

例えばメジャーな証券会社の取り扱いを見ていくと、SBI証券は34通貨ペア、楽天証券は26通貨ペア、インヴァスト証券は17通貨ペアという取扱数です。

取り扱いが多い証券会社としてはヒロセ通商が50銘柄になります。

4. 「取引時間」は株は1日5時間、FXは24時間

次に重要なのが取引時間ですね。

ご自身が取引をする際に市場が開いていて、リアルタイムで投資をするかどうか。という点が変わってきます。

また、レートが動く時間帯にも違いがありますので、ご自身の投資スタイルにあわせて選択することが大切です。

やる気にみなぎっている時は特に24時間でもやってやる。という勢いはあるかと思いますが、これから何十年もの間に付き合っていく相場ですので無理が無い時間帯を選択したいですね。

成功している方は株でもFXでもいますし、サラリーマンとの兼業投資家も多いものです。

ポイント

株とFXの取引時間の違い

株の取引時間 : 「日本の平日の9:00~15:00(途中1時間は休場)」

FXの取引時間 : 「土日を除く平日と祝日の24時間」

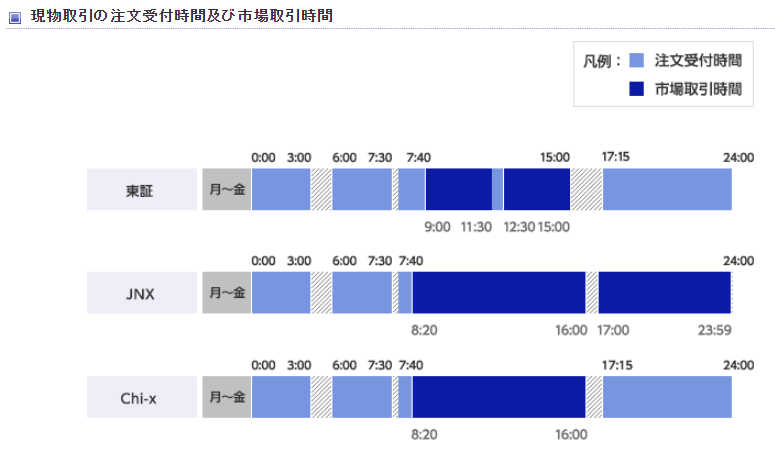

4-1. 株の取引時間は「日本の平日の9:00~15:00」

株の取引時間は、一般的な表現をすると「日本の平日の9:00~15:00(途中1時間は休場)」となります。

お仕事をされている場合には仕事時間中のみ相場が開いているという方も珍しくないのではないでしょうか。

ただ、注文は時間外に出しておけるので、サラリーマンの方でも特に問題なくトレードすることが可能です。

(PTSという夜間取引ができる証券会社もありますが、出来高が少ないのでおすすめしません)

株の取引時間

出典:楽天証券より

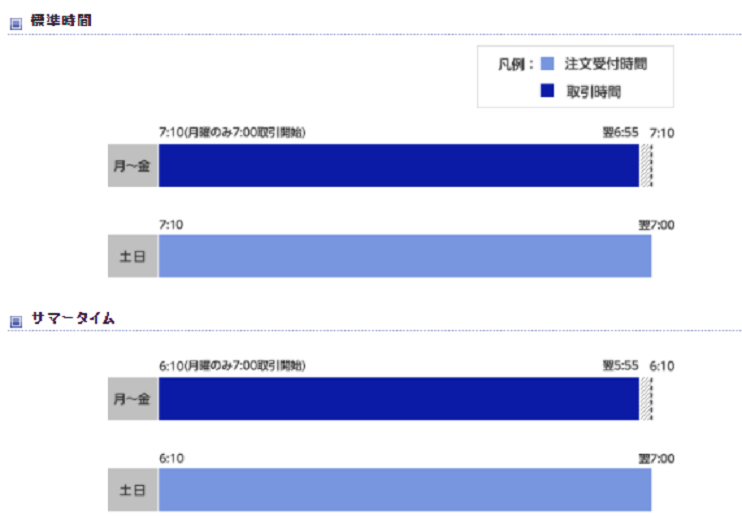

4-2. FXの取引時間は「土日を除く平日と祝日の24時間」

FXの取引時間は、こちらも一般的な表現をすると「土日を除く平日と祝日の24時間」となります。

お仕事をされている場合でも、自宅に帰ってきたあとでも十分に相場は開いていますし、FXの通貨変動はアメリカの相場に合わせて22時~や23時~(季節による)が大きく動きます。

夜更かしをしないように気をつけなければいけませんが、夜中に値動きのある市場でトレードできることは魅力ですね。

FXの取引時間

出典:楽天証券より

5. 「年間の値幅」は株は10倍もあるがFXは30%以内に収まる

3つ目のポイントは「年間の値幅」になります。

株は年初に1,000円だった株が、年末または1年の中でに10,000円になっていることもあります。いわゆるテンバガーですね。

逆に数か月で5,000円の株が半値の2,500円になることもあります。

1日の変動幅には制限があり「ストップ高」「ストップ安」というルールがあり、それ以上の価格変動が起きないようになっています。個の値幅は価格帯によって異なります。

どちらかというと株価が上昇していくことで利益をあげていくことがメインになります。

FXの年間の変化率は30%以内に収まることがほとんどです。

2010年から2019年までの平均変動を見ていくと、メジャーなドル円は平均13%、ユーロ円は20%、ポンド円は26%程度になります。

1日の変動幅にはルールがありませんので、最高の変動幅はEUからのイギリス離脱のニュースが出た2016年6月にユーロ円でつけた7円幅かと思います。

どちらかというと、通貨ペアの上下に対して買いと売りを繰り返すことで利益をあげていくことがメインになります。

6. その他の違いとして知っておいた方が良い3つのこと

大きく知っておいた方が良い3つのポイントについてご紹介しましたが、もう少し踏み込んで知っておくとよいことを追加で3点ご紹介します。

ポイント

①「レバレッジの倍率」 : 元本をもとにしてどのくらいの倍率まで投資できるか

②「売買量と決済の可否」 : 買いたいとき・売りたいときに必ず決済できるか

③「税金の考え方」:株とFXの税金の取り扱いが異なる

6-1. レバレッジの倍率

株式投資は現物取引または信用取引(レバレッジあり)をおこなうことができますが、基本的には現物取引で安定して収益化がでるようになるまで学ぶことがおススメです。

信用取引は証券口座に入っている資金の約3.3倍の金額まで取引ができます。株は基本的には買うことが多いのですが、売りから入る場合もあり売りは信用取引のみの取り扱いとなります。

信用取引の場合には、保有期間にルールがあったり、日々手数料が発生ますのでこの点も注意が必要です。

さて、FXについてです。FXはそもそも「外国為替証拠金取引」のことで、「証拠金」を入れて取引をするのが前提のものとなります。

多くの証券会社ではFXのレバレッジは1倍~25倍までの範囲で自由に選択ができます。

25倍の場合には、4万円を証券会社のFX口座に入れると100万円の取引ができるということですね。1ドル100円であれば10,000ドルを持っていることになるので、為替が1円動くと1万円の利益・損失が出ることになりますね。

以上のように、株とFXでは1年に動く値幅に違いがある点を5章でご紹介しましたが、FXの倍率を高くしていると急な変動に耐えられないケースもあります。

レバレッジをかけている場合には、ご自身の資金と相談して余裕の範囲内で取引をするように十分に注意しましょう。

株やFXはギャンブルや投機ではなく、ご自身の大切な財産を増やしていくための投資や資産運用という観点を忘れないようにしましょう。

6-2. 売買量と決済の可否

株は3章でご紹介したように約3,800銘柄あります。それぞれの銘柄が日々売買されており、1日に出来高が5000株程度、つまり500回しか売買されないような銘柄もありますし、500万株の売買が行われることもあります。株の価格は需給で決まるため、その株に投資している投資家の心理で決まっていくようなものです。

良い決算が発表された場合には買いたい人は増えて、売りたい人が減るとどんどん値が上がっていきます。

そしてストップ高という仕組みがあるため、決められた価格まで上昇するとそれ以上の取引はされないことになります。逆にストップ安の仕組みもありますね。

ご自身が保有している株が売れない場合など、リスクがあることも知っておかないといけないですし、少数の売買で大きく値幅が変動してしまうことも知っておく必要がありますね。

一方で、FXは為替レートが基準ですし、いろいろなところで24時間為替の取引が行われているなど、売買量による調整はありません。

自分が買いたい・売りたいタイミングで為替レートを見てその価格で売買することができます。この点は制限がないのがFXの安心感の一つです。

株もFXも普段はよほどのことが無い限り売買ができないことがリスクにつながることはありませんが、地科学的なリスク(地震・台風などの気候変動やコロナウィルスなど)や経済動向が発表された際に大きく変動する可能性があります。そういった場合にリスクが最小限になるようにいろいろな手を打っておくことが大切ですね

6-3. 税金の考え方

税金についてもそれぞれ異なります。

株式投資は給与や事業の所得とは別で考えることができ、税利率も分離課税といって別になります。

株式投資の口座開設の際に総合口座の源泉徴収ありにしておくと便利ですね。

取り扱いは「譲渡所得」であり、税率は20%で固定されています。

一方で、FXは雑所得で扱います。

扱う税目が異なりますが、こちらも税率は20%の固定となります。

※いずれも分離課税で申告できるため、サラリーマンの方は給与と合算されたり会社に利益がばれたりすることはありません。

ただし、必ずご自身または証券会社を通じて納税をする必要があります。

※いずれも損失が出た場合には、確定申告をすることで翌年に繰り越すことができます。

7. 注意!準備する資金量が違う点は要注意

株の現物取引・信用取引(3.3倍)、FXの証拠金取引(1~25倍)についてご紹介してきました。

株は現物取引にしても信用取引にしてもある程度の資金がないと取引ができません。

もちろん10万円で購入できる株もありますが、100株でありそれほど変動がありません。

一方でFXは10万円あれば、リスクを考えなけれ250万円分の取引ができますので、大きな投資が可能です。

ご自身が準備できる金額、どんな内容を勉強していくのか、長期での投資か短期の投資かなど、資金だけでなく多くの要素を加味して判断をしていきましょう。

さいごに

株とFXの違いは投資を始める際に大きな決断に必要な情報となります。

少し勉強しただけで勝ち続けられる人は本当に一握りの人です。ほとんどの人は他の人に負けないほどに勉強をしないと容易には勝ち進めることができませんね。

安易に株を始めてそのあとからFXに切り替えたり、その逆だったりは本当に時間のロスが大きいです。

投資を始めたいと思って本記事を読まれているあなたには、投資をしたい何らかの理由があるかと思います。

まずはどれだけ相場が良くても、冷静に自分の今後を見極めてから進めていきましょう。